کانال تلگرام سیگنال مجانی در بورس:

ا فزایش سرمایه

معمولا پس از پیشنهاد هیئت مدیره و ارائه طرح توجیهی افزایش سرمایه و مشخص نمودن روش و محلی که مبلغ حاصل از افزایش سرمایه قرار است در آنجا سرمایه گذاری شود ، این افزایش به میزان مشخص ، (مثلا 100% ) به تصویب مجمع می رسد.

پس از آن این افزایش سرمایه در اختیار هیئت مدیره قرار میگیرد و هیئت مدیره پس از طی مراحل قانونی و جلب رضایت سازمان بورس اقدام به ثبت این افزایش مینماید.

اصولا افزایش سرمایه به سه طریق امکان پذیر است که ابتدا آنها را نام برده و سپس در قسمت های بعدی تو ضیحات لازم را می آوریم :

1- افزایش سرمایه به روش جایزه

2- افزایش سرمایه از محل آورده نقدی

3 – افزایش سرمایه به روش صرف سهام

1- افزایش سرمایه به روش جایزه :

همانطور که میدانیم ، معمولا شرکتها مقداری از سود سالیانه خود را در حساب اندوخته ذخیره مینمایند و در زمان مقتضی با انتقال موجودی این حساب به حساب سرمایه و انتشار اوراق سهام جدید ، سرمایه اسمی شرکت را افزایش میدهند و سپس اوراق سهام جدید را به نسبت سهام قبلی بین سهامداران توزیع مینمایند . چون در این حالت سهامداران پولی بابت اوراق جدید پرداخت نمی نمایند ، اصطلاحا به آن افزایش سرمایه به روش جایزه میگویند . در این حالت معمولا نسبت کاهش قیمت سهم ، بعد از افزایش کمی کمتر از، نسبت افزایش سرمایه است.

بعنوان مثال یکی از شرکتهایی که به این روش افزایش سرمایه داده است ، سرمایه گذاری ملی ایران بود ، که سرمایه خود را به میزان 2050 میلیارد ریال افزایش داد. که این مبلغ را از محل سود تقسیم نشده و مطالبات سهامداران تامین نمود . این شرکت حدودا 241 درصد افزایش سرمایه داد ولی با توجه به اینکه قیمت این سهم قبل از مجمع 6851 ریال و بعد از آن 2206 ریال شد ، میتوان دید که با وجودی که افزایش این شرکت حدود 241% بوده ولی افت قیمت آن با نسبت حدودا 210% بوده است.

2-افزایش سرمایه از محل آورده نقدی :

زمانی که شرکت اندوخته ای جهت افزایش سرمایه در اختیار ندارد و جهت ایجاد نقدینگی قصد افزایش سرمایه را داشته باشد ، میتواند از این روش برای افزایش سرمایه استفاده کند . (توضیح اینکه گاهی شرکتها مقداری از مبلغ افزایش سرمایه را بصورت اندوخته دارند . ولی این مقدار برای افزایش مورد نظر کافی نیست، در این حالت شرکت میتواند، از روش اول و دوم همزمان مبلغ افزایش سرمایه را تامین کند . )

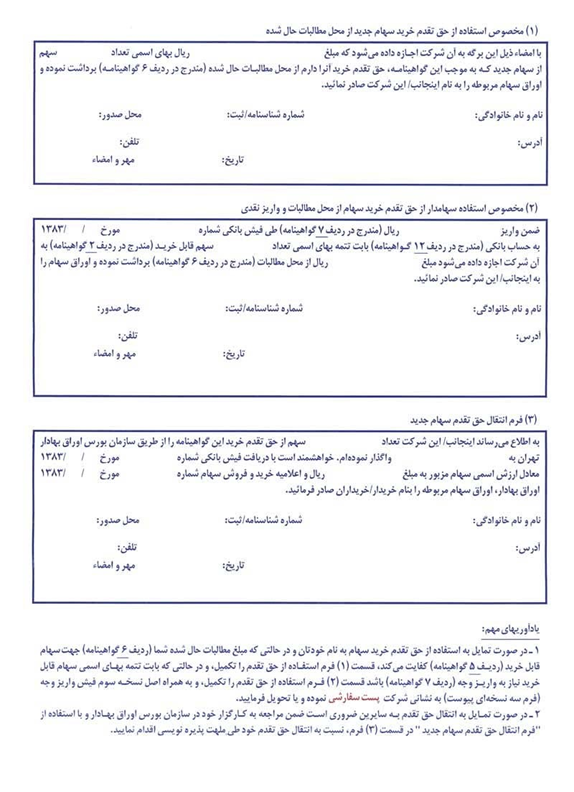

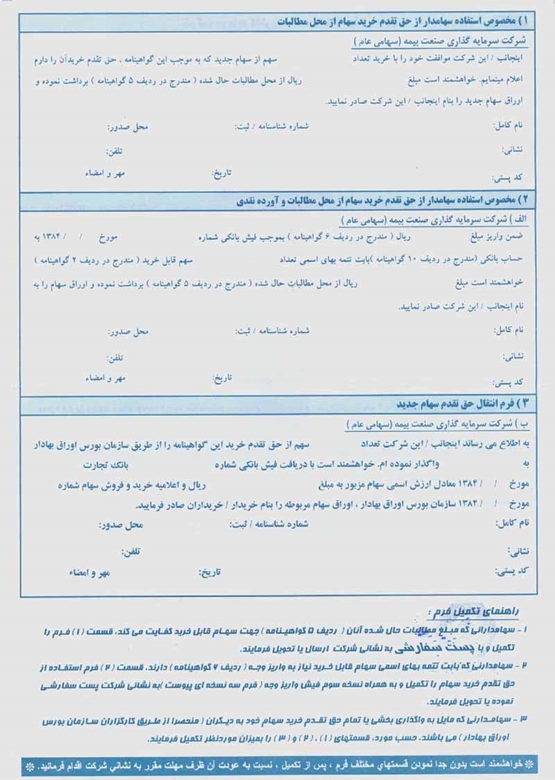

در این حالت شرکت به هر سهامدار به نسبت تعداد سهام قبلی امتیازی جهت خرید سهام جدید میدهد که اصطلاحا به آن حق تقدم میگویند . پس از ثبت افزایش به این روش برگه های حق تقدم به آدرس سهامداران ارسال میگردد .

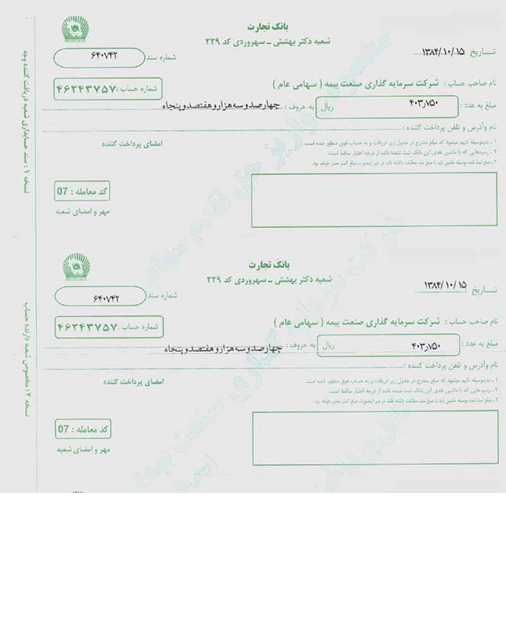

سهامداران پس از دریافت برگه های حق تقدم در صورت تمایل ، مبلغ اسمی سهام متعلقه (که تعداد آن در برگه حق تقدم مشخص میشود )، را در مهلت مقرر به حساب شرکت واریز نموده و پس از مدتی ( معمولا از یک تا چهار ماه ) برگه های سهام جدید به سهامداران داده میشود .

در صورتی که سهامدار به هر علتی ، مایل نباشد از امتیاز حق تقدم خویش استفاده نماید، میتواند این امتیاز را به دیگری واگذار نماید . برای اینکار می بایست با مراجعه به کارگزاری و تکمیل فرم درخواست فروش تقاضای فروش حق تقدم خود را بنماید .

خریداران برگه های حق تقدم ، می بایست علاوه بر پرداخت مبلغی که بابت خرید حق تقدم به فروشنده می پردازند مبلغ اسمی تعداد حق تقدم خریداری شده را نیز به حساب شرکت واریز و به انتظار دریافت برگه های سهام بمانند .

معمولا با توجه به اینکه تبدیل برگه های حق تقدم به برگه سهم مدتی بطول میانجامد و در طول این مدت امکان خرید و فروش روی آن وجود ندارد و به نوعی پول پرداختی بابت این سهام تا زمان تبدیل شدن به سهم بلوکه میگردد ، تفاوت قیمت برگه حق تقدم با قیمت سهام شرکت در بازار کمی بیشتر از 1000 ریال (مبلغ اسمی سهم ) می باشد . که این اختلاف قیمت با انتظارات بازار نسبت به آینده سهم و سابقه شرکت در مدت زمان ارسال برگه های سهام جدید رابطه معکوس دارد و هر چه قدر دید بازار نسبت به آینده شرکت و سابقه شرکت در ارسال برگه های سهم مثبت تر باشد، تقاضا برای خرید ان بیشتر و در نتیجه این اختلاف قیمت کمتر میشود.

در زمانی که به هر دلیلی سهامداری از حق تقدم خود استفاده ننماید و یا به علت نداشتن آدرس پستی دقیق نزد شرکت موفق به دریافت برگه حق تقدم خود نشود ، شرکت پس از فروش این برگه ها در بازار وجه آن را در حساب سهامدار نزد شرکت نگهداری می نماید .

مثال : فرض کنید شرکتی با سرمایه 10000 میلیون ریال منقسم به 10 میلیون برگه سهم افزایش سرمایه ای به میزان 100% را در نظر دارد . در این حالت به هر یک از سهامداران ، معادل سهام قبلی شان امتیاز حق تقدم تعلق میگیرد.

(به ازاء هر1 سهم 1 سهم جدید ) و سهامداران پس از واریز 1000 ریال برای هر حق تقدم صاحب یک سهم جدید میگردند . قیمت سهم پس از بازگشایی ، معمولا اینگونه محاسبه میشود که در ارزش بازارهر یک از سهامداران از شرکت مزبور تغییری حاصل نشود .فرضا اگر قیمت سهم قبل از مجمع 5000 ریال بوده باشد با توجه به اینکه بابت هر سهم 1000 ریال پرداخت شده دارنده هر یک سهم در گذشته اکنون دارای 2 سهم میباشد .که هر یک از آنها دارای ارزش حدودا 3000 ریال در بازار است .

حال فرض کنید شرکت مزبور مبلغ 5000 میلیون ریال بصورت اندوخته دارد . برای افزایش سرمایه 100 درصدی نیاز به 5000 میلیون ریال دیگر دارد، که در این حالت، سهامداران به ازاء پرداخت 500 ریال برای هر سهم ، معادل سهام قبلی خود سهام جدید دریافت میکنند .در این حالت ، اصطلاحا میگویند شرکت از طریق اندوخته و آورده نقدی افزایش سرمایه داده .

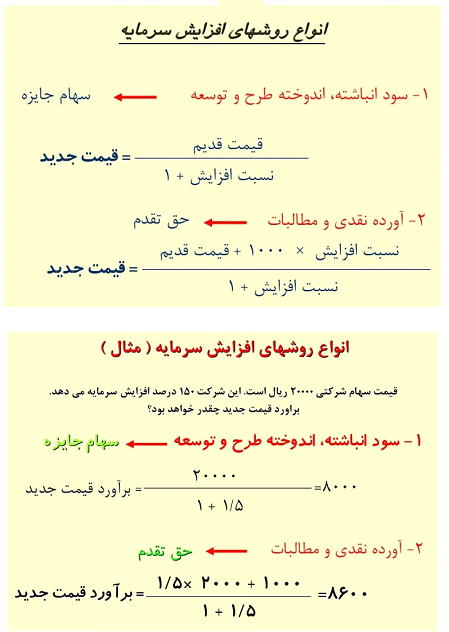

فرمول کلی برای محاسبه حداقل قیمت سهم پس از افزایش بصورت زیر است :

ﺣﺪاﻗﻞ ﻗﻴﻤﺖ ﭘﺲ از اﻓﺰاﻳﺶ =

(ﻗﻴﻤﺖ ﺳﻬﻢ ﻗﺒﻞ از اﻓﺰاﻳﺶ+ ﻣﺒﻠﻎ اﺳﻤﻲ ﺑﻪ ﻧﺴﺒﺖ ﺣﻖ ﺗﻘﺪم ﻣﺘﻌﻠﻘﻪ ﺑﻪ ﻳﻚ ﺳﻬﻢ)

تقسیم بر

(تعداد حق تقدمی که به هر سهم تعلق میگیرد +1 )

فرضا اگر قیمت سهم شرکت قبل از مجمع 3000 ریال باشد و شرکت 50% افزایش سرمایه بدهد تعداد حق تقدم متعلقه هر سهم برابر 5/. میباشد، که حداقل قیمت هر سهم پس از مجمع برابر میشود با (3000+500 ) تقسیم بر 5,1 که برابر است با حدودا 2330 ریال .

3-افزایش سرمایه به روش صرف سهام

در این روش، شرکت سهام خود را به مبلغی بیش از قیمت اسمی و از طریق پذیره نویسی بفروش رسانده و تفاوت حاصل از قیمت فروش و قیمت اسمی سهام را ، به حساب اندوخته منتقل و یا در ازای آن سهام جدید ، به سهامداران قبلی میدهد .

یکی از دلایلی که اخیرا این روش نسبت به روش افزایش از طریق آورده بیشتر مورد توجه شرکتها قرار گرفته، این است که در این روش شرکت مبلغ مورد نظر برای افزایش سرمایه را در مدت کمتری از طریق پذیره نویسی تامین میکند. بر خلاف روش آورده ،که معمولا تامین مبلغ افزایش سرمایه تا آخرین روزهای پایان مهلت استفاده از حق تقدم و همچنین به فروش رساندن حق تقدم های استفاده نشده ، به طول میانجامد . در ایران گاهی شرکتها مبلغ مورد نیاز برای افزایش سرمایه را از طریق فروش تعدادی برگه سهام به نرخی بالاتر از قیمت اسمی تامین نموده و مابقی سهام را بین سهامداران قبلی توزیع نموده اند . بعنوان مثال فرض کنید شرکتی 10000 میلیون سرمایه دارد و تعداد برگه های سهام آن 10 میلیون می باشد و هر سهم این شرکت در بازار، 9000 ریال معامله می شود و این شرکت قصد دارد، سرمایه خود را به میزان 100% و از طریق صرف سهام افزایش دهد . مبلغ مورد نیاز برای افزایش سرمایه 10000 میلیون ریال می باشد که معادل 10 میلیون برگه سهام جدید است

*( تذکر اینکه این محاسبه فقط یک مثال است و اینکه شرکت سهام خود را به چه قیمتی باید پذیره نویسی کند خود مستلزم بحث مفصلی است ) حال ، اگر فرضا این شرکت سهام جدید را به مبلغ 5000 ریال پذیره نویسی کند، با فروش 2 میلیون سهم مبلغ مورد نیاز جهت افزایش سرمایه تامین می گردد و شرکت مابقی سهام جدید یعنی 8 میلیون سهم را بین سهامداران قبلی تقسیم مینماید .

به عبارتی به ازای هر 10 سهم قبلی، 8 سهم جدید ، (بدون پرداخت وجهی ) ، به سهامداران قبلی تعلق می گیرد . (از نظر حسابداری شرکت پس از فروش 2 میلیون سهم به قیمت 5000 ریال اضافه مبلغ اسمی بر روی هر سهم یعنی 4000 ریال که برای 2 میلیون سهم معادل 8000 میلیون ریال میشود را به حساب اندوخته منتقل و از محل این حساب افزایش سرمایه ای به روش جایزه و به نفع سهامداران قبلی میدهد).

نمونه فیش واریزی