کانال تلگرام خبری و آموزشی بورس همراه با توضیحاتی پیرامون شاخص ها و روند سهام

https://telegram.me/stockexchanges

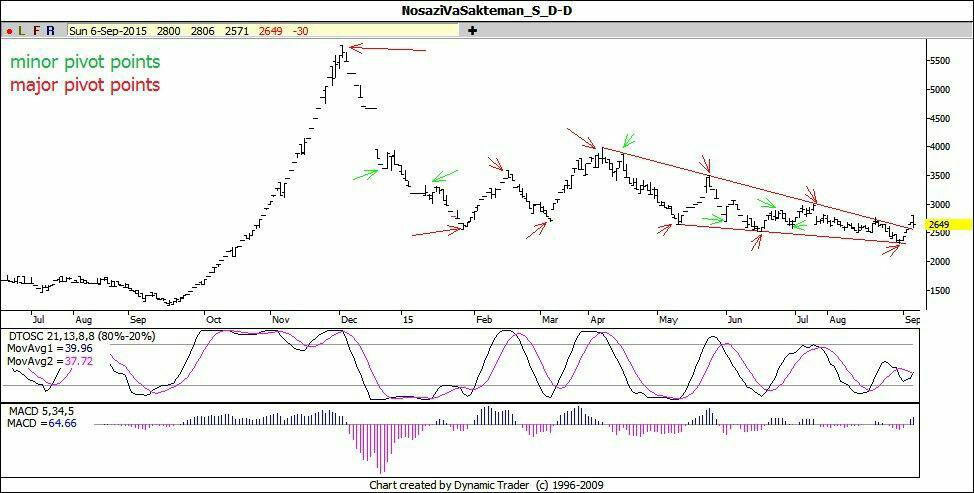

پیوت مینور و ماژور چیست؟

یکی از مباحث مقدماتی و ظریف تکنیکال که به نظر من باید در جلسه اول هر کلاس تکینکالی تدریس و تشریح شود مبحث پیوت هاست، اما متاسفانه به دلیل این که در کتاب جان مورفی مطرح نشده در خیلی از کلاس ها بیان نمی شود و این عدم بیان موجب ایجاد مشکل در خیلی از نمودار های فعالان تکنیکال شده …

اما پیوت چیست ؟

هر تکنیکالیستی برای شروع تحلیل نیاز دارد تا یک سری نقاط رو به عنوان نقاط مهم شناسایی و بر اساس این نقاط روند ها رو تشخیص و یا ابزار ها رو رسم کنه در علم تکنیکال به این نقاط کلیدی پیوت میگیم. پیوت ها نقاطی هستن که چرخشها و تغییر جهت ها در آنها شکل میگیرد. به عبارت علمی تر پیوت مجموعه سه کندل هم راستاست که در جهت خلاف روند قبلی شکل میگیرند.

پیوت ها به دو دسته تقسیم بندی میشن: پیوت های مینور و پیوت های ماژور

پیوت های مینور

پیوت هایی هستن که برگشت قیمتی محدودی رو شاهد هستیم و در اصطلاح عام نوسانات کوچک خطابشان میکنیم که مورد علاقه نوسان گیران است. اصلاح های کوچکی که در آن ها شاهد توقف کوتاه مدت روند اصلی هستیم و از دید تکنیکال ارزش و اعتبار خاصی ندارن و ما نباید این نقاط رو مرجعی برای رسم خط روند یا الگو ها قرار بدیم …

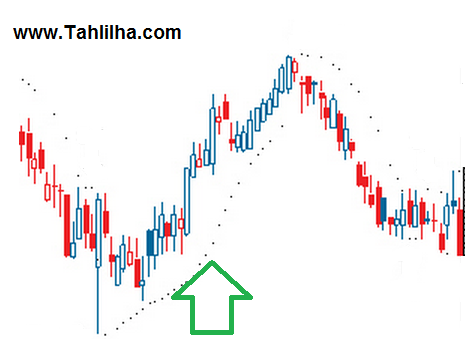

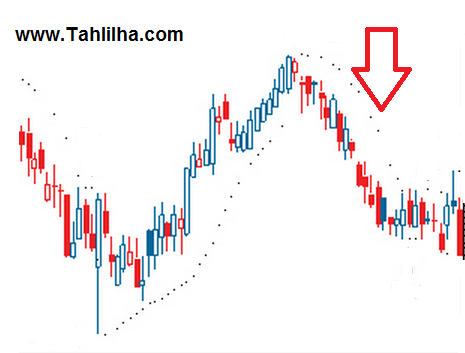

پیوت های ماژور

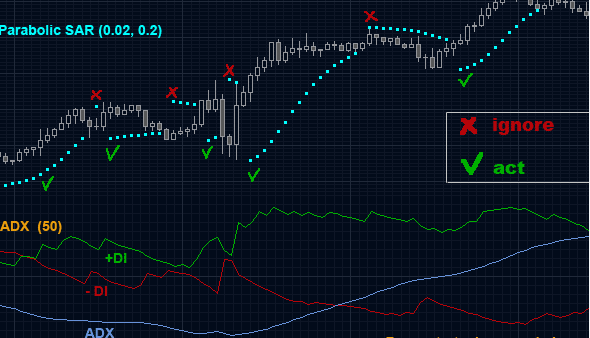

برگشت های بزرگی هستند که در این نقاط جهت روند عوض میشه و روند های نزولی تبدیل به روند های صعودی و یا بلعکس میشوند و این نقاط مهم باید توسط تکنیکالیست شناسایی و بر اساس انها خط روند ها و کانال ها و یا الگو ها رسم شوند. پس به عبارت ساده تر پیوت های مینور نوسانات کوتاه و بی اعتباری هستن که در تعیین الگو های نموداری نقش موثری ندارن و ما باید از آنها چشم پوشی کنیم همچنین در هنگام ترید کردن باید مراقب باشیم که در تله این نوسانات کوتاه نیفتیم چرا که این نقاط خلاف روند اصلی هستن ولی پیوت های ماژور نقاط با اهمیتی هستن که ما باید حداکثر سعیمان را بکنیم که این نقاط رو شناسایی کنیم چرا که در این نقاط روند ها تغییر جهت میدهند و هدف ما هم ترید کردن در جهت روند های تازه شکل گرفته و رسم الگو و ابزار ها بر روی این نقاط مهم هست.

پیوت های ماژور رو چگونه شناسایی کنیم ؟

پیوت های ماژور دو ویژگی خاص دارند:

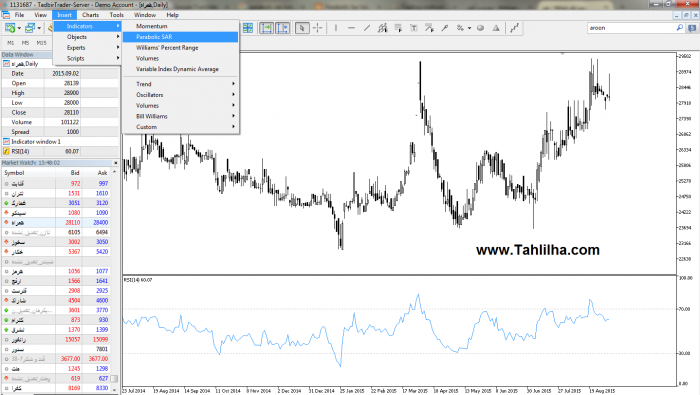

۱. در این نقاط تغییر فاز مکدی شکل میگیره

۲. روند جدید شکل گرفته در نقطه ماژور 38 درصد روند قبلی رو اصلاح میکنه

باید توجه داشته باشیم که پیوت های ماژور در انتهای یک روند شکل گرفته و روند جدیدی رو شروع میکنند. توجه داشته باشید که برای شناسایی نقاط معتبر باید هر دو شرط در کنار هم رعایت شده باشد.

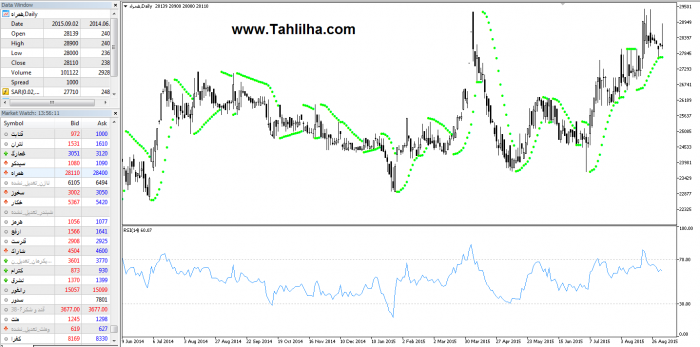

اما من در طی این سالها به یک نکته جالب دیگر نیز رسیده ام و ان این که برای پیدا کردن پیوت های ماژور علاوه بر مکدی ما میتوانیم از اسیلاتور ها (توجه کنید میگم اسیلاتور و نه اندیکاتور، تفاوت این دو رو بعدا خواهم گفت )کمک بگیریم من خودم از دی تی اسیلاتور استفاده میکنم به این شکل که در نگاه اول برای پیدا کردن سریع نقاط ماژور معتبر نقاطی که در آنها دی تی اسیلاتور در محدوده اشباع خرید یا فروش چرخش داشته رو علامت گذاری میکنم معمولا در این روش ۷۰ درصد پیوت های ماژور معتبر شناسایی میشن ولی خوب باز هم باید فیلترشون کنید ولی بسیار کمکتون میکند

باز هم تاکید میکنم که در علم تکنیکال ما مجاز نیستیم به هیچ عنوان هیچ ابزاری رو بر روی مینور ها رسم کنیم حتما باید ابزار ها. واگرایی ها. پترن ها. چنگال ها، فیبو ها بر روی ماژور رسم بشوند. تنها میتونیم در روند های خنثی مینور ها رو در غالب کانال های کوچک نشان دهیم

توجه داشته باشید که پولبک ها هم به صورت استثنا معمولا مینور هستند و توجه داشته باشید که روش های زیادی برای شناسایی پیوت معرفی شده اما ساده ترین و پر کاربردترین روش روش دیداری هست که امروز معرفی کردیم.

به مثال ها توجه فرمایید:

نویسنده: امیر علی قنبری / انتشار: سایت فراچارت

منبع: فراچارت farachart.com