آدرس تلگرام پیشنهاد و دلایل خرید و فروش سهم با ذکر توضیحاتی پیرامون روند سهام:

تاریخچه :

این نوع نمودار در

حدودسال٠٠۶١ میلادی

توسط برنج کاران ژاپنی برای پیش بینی قیمت برنج مورد استفاده قرار می گرفت .یک معامله

گر معروف به نام ((هوم ما )) در یافت قیمت ها در بسیاری از مواقع تحت تاثیر احساسات معامله گران تغییر می کند از

این رو در معاملات خود نمودار شمعی را مورد استفاده قرار می داد چرا که این نمودار

به نحوی نشان دهنده احساسات بازار است. نمودارهای شمعی در سال

١٩٩٠مورد توجه آقای استیو

نیسون قرار گرفت و توسط ایشان به غرب معرفی گردید.

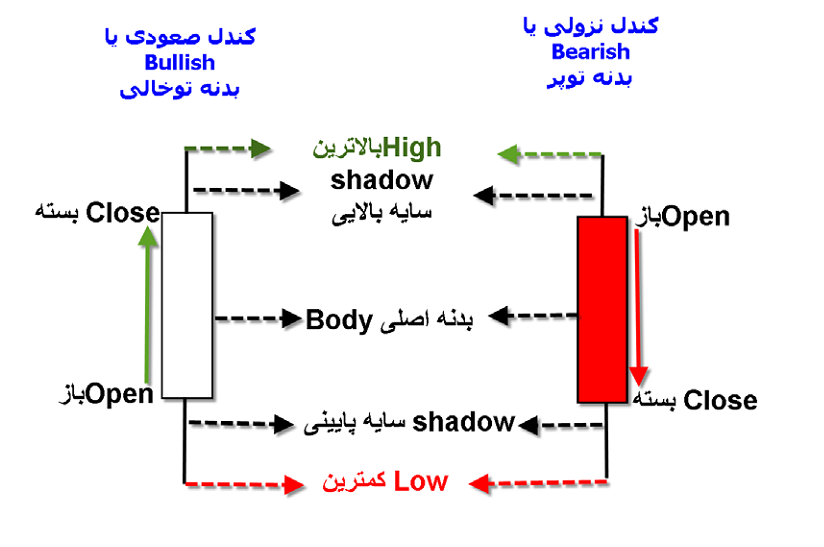

در نمودار خطی تفاوتی در مناطق مختلف نمودار را شاهد نیستیم چرا که فقط

قیمت بسته شدن در این نمودار مطرح است و در نمودار میله ای که قیمت های متفاوت ازجمله

بازو بسته شدن قیمت در بازه زمانی مورد نظر نشان داده میشود تشخیص این اطلاعات به راحتی

نیست .اما در نمودار شمعی گویی این اطلاعات بصورت برجسته از نمودار جدا شده و در ذهن

معامله گر نقش می بندد .

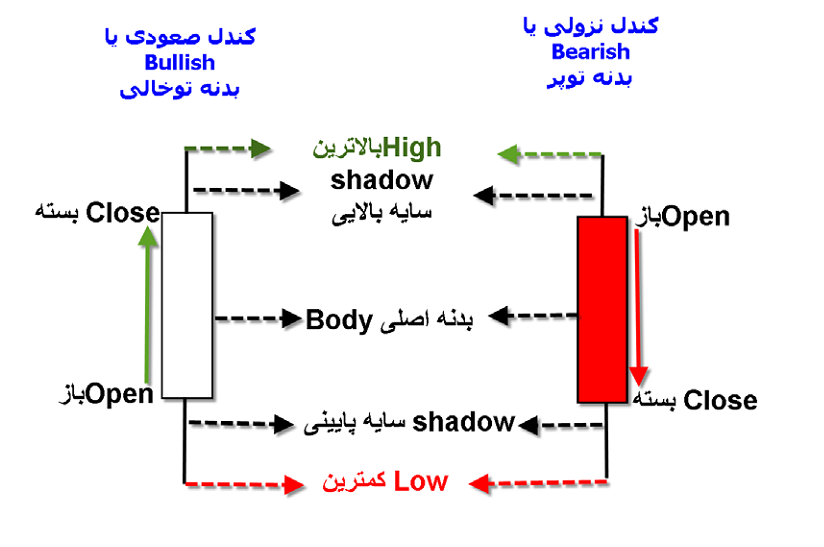

ساختار یک کندل :

انواع الگوهای شمعی:

الگوهای شمعی به دو دسته ادامه دهنده

و برگشتی تقسیم می شوند که در کنار سایر ابزارها به کمک معامله گران آمده ودرک درستی

از احساسات بازار را در منطقه مورد نظر برای وی منعکس می کند .

کندلهای برگشتی :

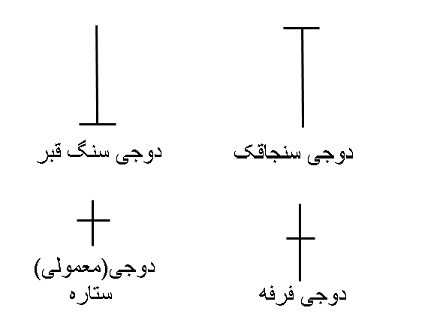

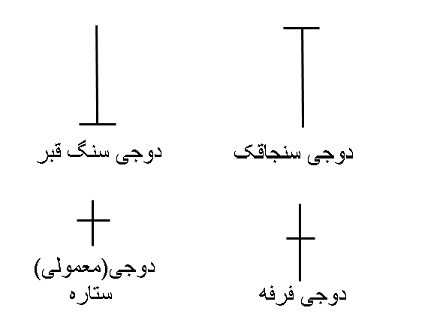

:(Doji)دوجی

قیمت باز و بسته شدن در یک محدوده قرار

دارد.این کندل فاقد بدنه بوده و نشان از برابری قدرت خریدار و فروشنده و یا به عبارتی

دیگر بلاتکلیفی وسردرگمی بازار را نشان میدهد .از انواع آن می توان به دوجی فرفره دوجی سنگ قبر

دوجی سنجاقک اشاره کرد .

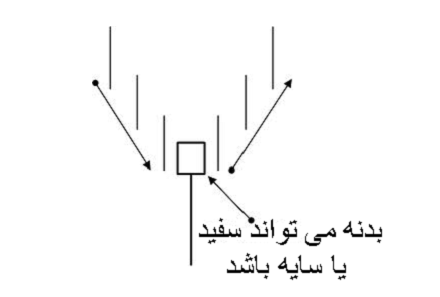

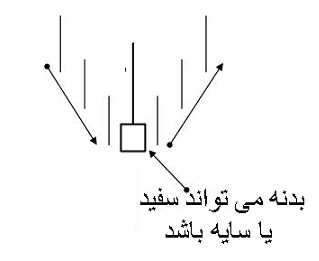

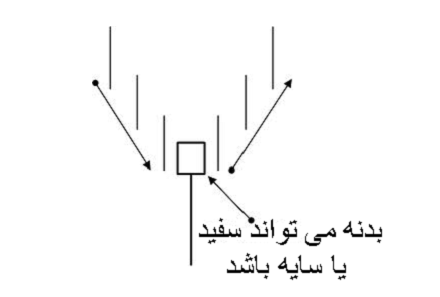

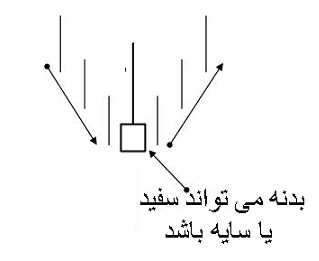

:(Hammer)چکش

این کندل در انتهای یک روند و یا حرکت

نزولی شکل میگیرد در این کندل سایه حداقل دو برابر بدنه است و کندل فاقد سایه بالایی(ویا

سایه بالایی بسیارکوچک)است که نشان از تجمع دستور خرید در محدوده سایه کندل دارد و

با حمله خریدران در این بازه قیمت به محدوده

باز شدن خود بر می گردد. بدنه در چکش میتواند

تو پر یا تو خالی باشد در واقع رنگ بدنه درچکش اهمیتی ندارد. چکش نشان از محکم بودن

سطح حمایتی دارد یعنی این سطح به قدری محک بوده که با چکش هم نشکسته است .

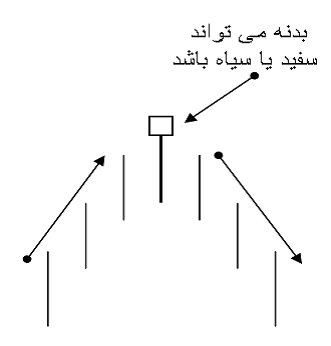

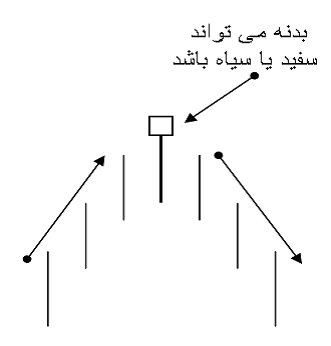

: (Inverted hammer)چکش معکوس

مانند کندل چکش در یک روند

یا حرکت نزولی شکل میگیرد .برخلاف چکش فاقد سایه پایینی است و سایه بالایی حداقل دو

برابر طول بدنه است رنگ بدنه اهمیتی ندارد .نکته ای که باید در مورد این کندل مد نظر

قرار داد این است که بسته کندل بعدی باید بالای سایه کندل چکش وارانه قرار گیرد . بعد

از تشکیل چکش وارانه انتظار میرود قیمت تغییر جهت دهد .

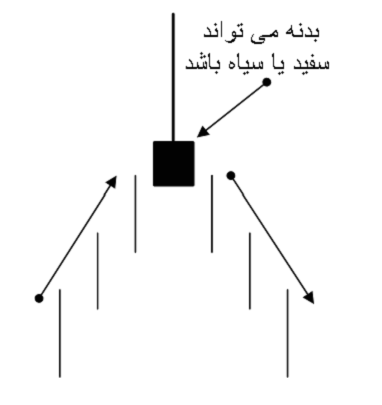

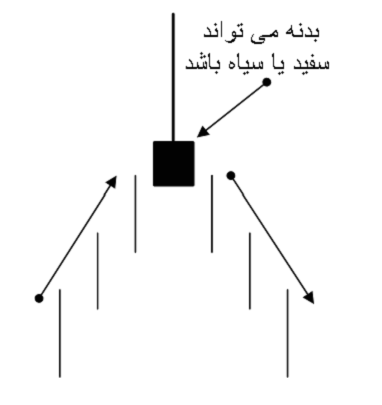

:(shooting star) ستاره ثاقب

ستاره ثاقب در انتهای یک حرکت یا روند

صعودی ظاهر میشود و اخطاری برای چرخش بازار است . انتظار میرود بعد از تشکیل ستاره

ثاقب شاهد افت قیمت باشیم .

این کندل دارای سایه بالایی بلند حداقل

دو برابر طول بدنه و بدون سایه پایینی ویا(سایه پایینی بسیار کوچک) میباشد .رنگ بدنه

اهمیتی ندارد .این کندل بیان گر کمین و تجمع فروشندگان در محدوده سایه کندل میباشد

و قدرت فروشندگان را نشان می دهد این قدرت

تا آنجایی است که کاهش قیمت را به بازار تحمیل کردند.

:(Hanging man) مامور ادام

از نظر ظاهری شبیه کندل چکش Hammerمیباشد اما در یک حرکت و یا روند صعودی تشکیل

می شود و اخطاری است برای کاهش قیمت.در این کندل سایه پایینی حداقل دوبرابر بدنه است

و رنگ بدنه اهمیتی ندارد .از این رو این کندل را مامور ادام نامیده اند که بعد از تشکیل

این کندل خریدار در این محدوده به دار اویخته خواهند شد .

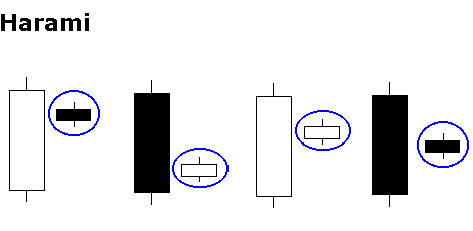

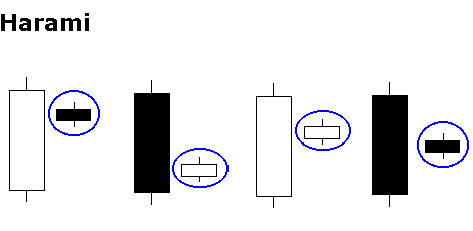

:(Harami)باردار

شامل دو شمع که اولی بلند قامت به عنوان

مادر و شمع دوم دارای بدنه کوچک بعنوان جنین یا فرزند می باشد .ظهور این الگو نشان

توقف حرکت یا روند است . در حرکت یا روند صعودی شمع مادر توخالی(صعودی) و در حرکت یا

روند نزولی شمع مادر تو پر(نزولی)است. رنگ شمع فرزند در این الگو اهمیتی ندارد.اما

غالبا رنگ شمع مادر با رنگ شمع فرزند متفاوت است .در واقع در این الگو میان قیمت باز

شدن مادر و فرزند گپ وجود دارد .

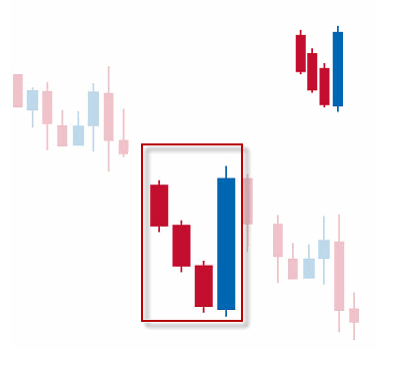

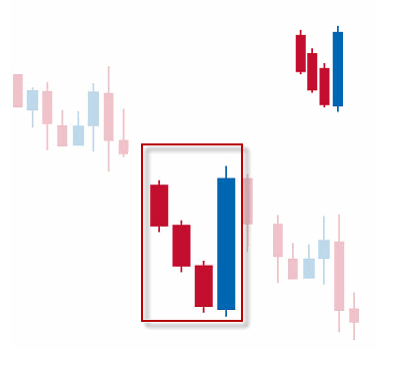

:(Engulfing)پوشا

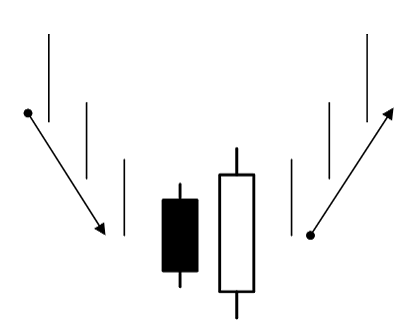

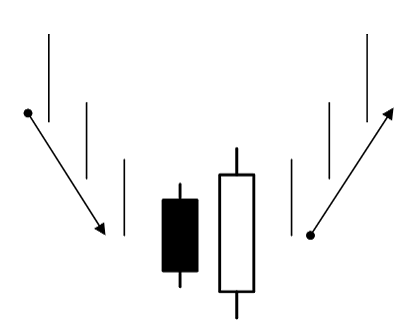

:Bullish Engulfing پوشا مثبت

یکی از قدرتمند ترین الگوهای

شمع های ژاپنی است زیرا نشان دهنده هجوم و

قدرت معامله گران در این محدوده است .این شمع با شمع قبلی معنی پیدا می کند .رنگ این

شمع در روند یا حرکت نزولی توخالی است و قیمت باز شدن از قیمت بازشدن شمع قبل پایین

تر و قیمت بسته شمع بالاتر از بسته شمع ماقبل خود است به تصویر زیر دقت کنید .

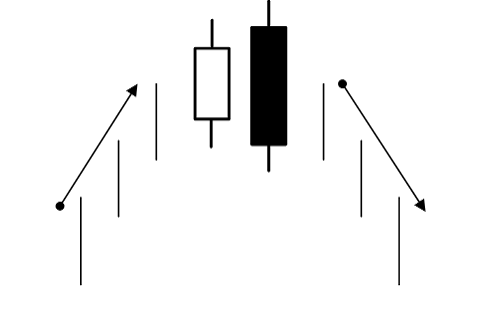

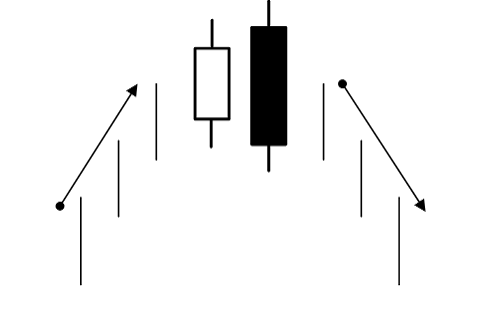

:Bearish Engulfing پوشا منفی

در یک روند یا حرکت صعودی شکل میگیرد وبصورت تو پر است قیمت باز شدن بالای

قیمت باز شدن شمع قبل و قیمت بسته آن پایین قیمت بسته شمع ماقبل است .

نکته ای که باید در این الگو مورد توجه

قرار داد این است که رنگ شمع پوشا مخالف رنگ شمع ماقبل خود است .

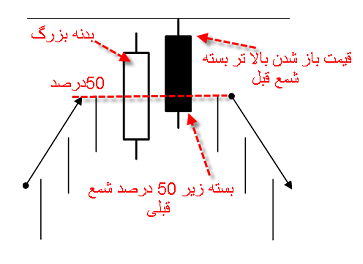

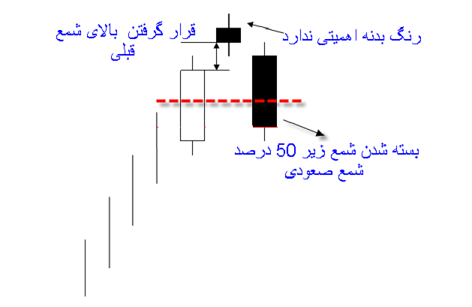

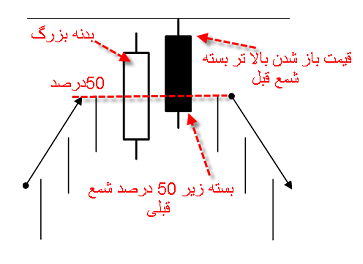

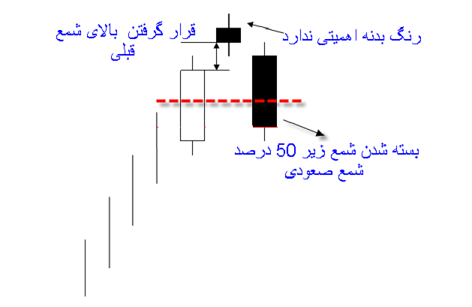

:(Dark cloud cover) پوشش ابر سیاه

شامل دوشمع به ترتیب توخالی و تو پر میباشد

به دین ترتیب که قیمت باز شدن شمع دوم باید

بالا تر از سایه کندل اول باشد و قیمت بسته شمع دوم باید ٠۵ درصد شمع ماقبل خود را پوشش دهد و زیر آن بسته شود . این الگو در یک روند

یا حرکت صعودی تشکیل میشود .

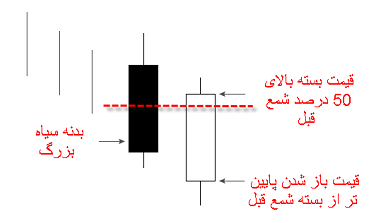

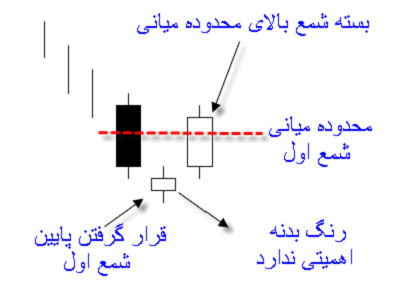

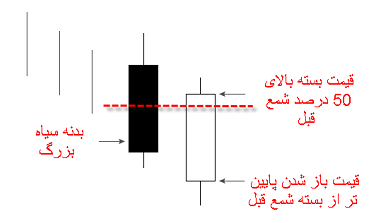

رسوخ گر :

شامل دو شمع به ترتیب توپر

و توخالی میباشد به دین ترتیب که قیمت باز شدن شمع دوم باید پایین تر از سایه شمع اول

باشد و قیمت بسته شمع دوم باید باید ٠۵ درصد شمع قبل

خود را پوشش دهد و در آن محدوده بسته شود

.این الگو در روند یا حرکت نزولی شکل می گیرد

.

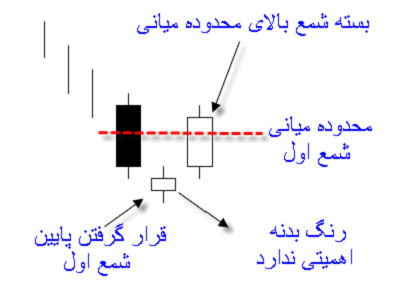

:(Evening star)ستاره عصرگاهی

ستاره عصر گاهی در یک حرکت یا روند صعودی

شکل میگیرد که موجب کاهش قیمت می شود. معامله گران از این رو این الگو را با این نام می خوانند زیرا

بعد از آن انتظار تاریکی و فرارسیدن شب را در بازار دارند . همانطور که در شکل ملاحظه

می کنید قیمت بعد از یک شمع صعودی یک شمع کوچک بالاتر می سازد( معمولا با شکاف) و سپس

شمع بعد نزولی قدرتمند که بسته آن پایین تر

از محدوده میانی شمع صعودی است را شکل می دهد.

معمولا تشکیل شمع سوم با افزایش حجم همراه است .

ستاره صبحگاهی :

دقیقا برعکس الگوی ستاره عصر گاهی است

در یک حرکت یا روند نزولی شکل میگیرد و از این رو با این نام می خوانندش چرا که انتظار

افزایش قیمت و فرا رسیدن صبح و روشنایی را برای بازار دارند .

شمع اول تو پر یا نزولی

قوی شمع دوم کوتاه و با فاصله از شمع اول

(معمولا بین شمع اول و دوم شکاف قیمتی یا همان گپ را شاهد هستیم ) شمع سوم صعودی قدرتمند

و بسته آن بالای محدوده میانی شمع اول است.

الگوهای ادامه دهنده :

الگوهای ادامه دهنده در میان یک روند

یا یک موج شکل میگیرند .در میان یک حرکت گاهی اوقات بازار یک استراحت کوتاه کرده و

مجددا به حرکت خود ادامه میدهد که با این استراحت

آرایش این الگوها شکل می گیرد و فرصتی مناسب و کم ریسک را برای معامله کردن

فراهم میکند .

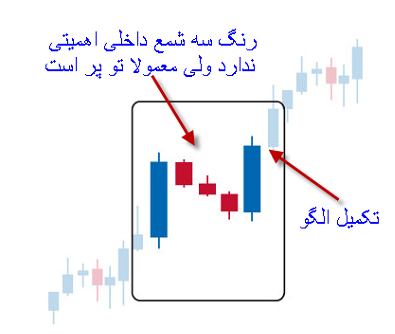

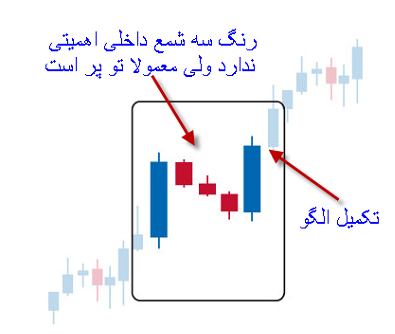

:Falling Three Methods-1

در یک حرکت یا روند نزولی

بعد از تشکیل یک شمع قدرتمند نزولی سه شمع متوالی کوچک و تقریبا هم اندازه شکل می گیرد

و سپس یک شمع به اندازه شمع اول تشکیل میشود و قیمت به حرکت نزولی خود ادامه میدهد

به تصویر زیر دقت کنید .

:Rising Three Method-2

در میان یک حرکت صعودی

بعد از تشکیل یک شمع قدرتمند صعودی سه شمع کوچک هم اندازه معمولا نزولی شکل می گیرد

و شمع چهارم هم اندازه شمع اول تشکیل میشود . و قیمت به حرکت صعودی خود ادامه میدهد

.

:(یا سه کلاغ سیاه)Three Black Crows-3

از

این رو این الگو را به این نام می خوانند که نشان دهنده اخبار بد در بازار است و باعث

ادامه کاهش قیمت و حرکت نزولی خواهد شد .و ساختار آن بدین صورت است که سه شمع کاهشی

با بدنه بزرگ و تقریبا مساوی پشت سر هم شکل میگیرد که نشان از قدرت و تصمیم راسخ فروشندگان

برای کاهش قیمتها دارد . بسته(قیمت پایانی) این سه شمع باید نزدیک کمترین قیمت خود

باشد به تصویر زیر دقت کنید .

به

ندرت این الگو در سقف و پیک قیمتی شکل می گیردچنانچه این اتفاق رخ دهد میتواند نقش

الگوی برگشتی را نیز ایفا کند .

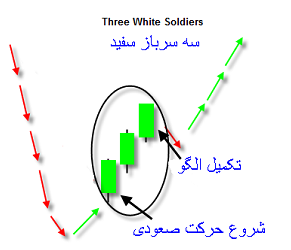

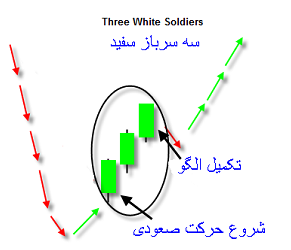

:( سه سرباز

سفید)Three White Soldiers-4

دقیقا برعکس سه کلاغ سیاه

در میان یک حرکت یا روند صعودی شکل میگیرد و به معنی رونق بازار و افزایش قیمت ها می

باشد .به تصویر زیر دقت کنید سه شمع قدرتمند پشت سر هم شکل گرفته و قیمت بسته شدن هر

شمع نزدیک بالاترین قیمت خود است .که نشان

از قدرت خریدارن و افزایش قیمت بازار دارد .به ندرت این الگو در کف و پیک قیمتی شکل

می گیرد چنانچه در این محدوده تشکیل شود میتواند نقش الگوی برگشتی را نیز بازی کند

.

:(تاسوکی روبه پایین) Downside Tasuki-5

شمع اول ودوم نزولی (توپر) هستند و معمولا میان بسته شدن شمع

اول و باز شدن شمع دوم شکاف قیمتی گپ وجود

دارد .شمع سوم توخالی و صعودی است که شکاف میان دوشمع قبل را پر میکند .دوشمع بزرگ

نزولی نشان از قدرت فروشندگان در بازار دارد

و تشکیل شمع سوم نشان از شناسایی سود توسط فروشندگان در این محدوده دارد که

باعث پر شدن شکاف قیمتی میشود همین صعود قیمت فرصت ورود مجدد به معامله گران را در

جهت حرکت بازار میدهد.

( سه خط حمله)Three Line Strike -6

بعد از سه شمع نزولی بزرگ

و پشت سرهم قیمت مجددا به محدوده باز شدن شمع

اول باز میگردد.به شکل زیر دقت کنید .این الگو یک سیگنال قوی برای ادامه روند محسوب

نمی شود و استفاده به تنهایی از آن ریسک بالایی دارد .

منبع:

ﻣﺠﻴﺪ ﺣﺼﺎرﯼ

ﭘﻴﻤﺎن ارﻣﻐﺎن

ﺳﻠﺴﻠﻪ ﻣﻘﺎﻻت ﻣﻨﺘﺸﺮ ﺷﺪﻩ در روزﻧﺎﻣﻪ دﻧﻴﺎﯼ اﻗﺘﺼﺎد

www.aradsarmaye.com

%20%DA%86%DB%8C%D8%B3%D8%AA%D8%9F_files/soal-p-e.gif)