کانال تلگرام سیگنال خرید و فروش در بورس ایران:

آموزش اندیکاتور آرون (Aroon)

اندیکاتور آرون توسط فردی به نام توشر در سال 1995 به وجود آمده است. این اندیکاتور به نسبت اندیکاتور های دیگر جدیدتر می باشد. ویژگی اصلی آن این است که به طور کلی این را مشخص می کند که سهم روند دارد یا خیر ؟ و در صورتی که روند داشته باشد ، قدرت آن روند را تخمین می زند.

اندیکاتور آرون از دو قسمت که از یکدیگر جدا می باشند تشکیل شده است :

1. آرون بالا

2. آرون پایین

که دوره زمانی استانداردی که برای آرون بالا و آرون پایین تنظیم شده است ، معمولا 25 روزه می باشد.

آرون بالا و پایین در خط مرکزی که مقدارش 50 می باشد نوسان می کند و محدوده ای در آن قراردارد بین 0 تا 100 است . آرون بالا بر پایه بیشترین قیمت می باشد و آرون پایین هم بر مبنای کمترین قیمت ها تنظیم شده است. زمانی که یک روند صعودی در حال تشکیل شدن می باشد (بازار گاوی می باشد) آرون بالا ، بالای خط 50 قرار می گیرد و آرون پایین در زیر خط 50 قرار می گیرد. اما زمانی که روند سهم میل به نزولی شدن دارد (بازار خرسی در حال شکل گیری است ) ، آرون پایین بالاتر از خط 50 قرار می گیرد و آرون بالا در زیر خط 50 قرار می گیرد.

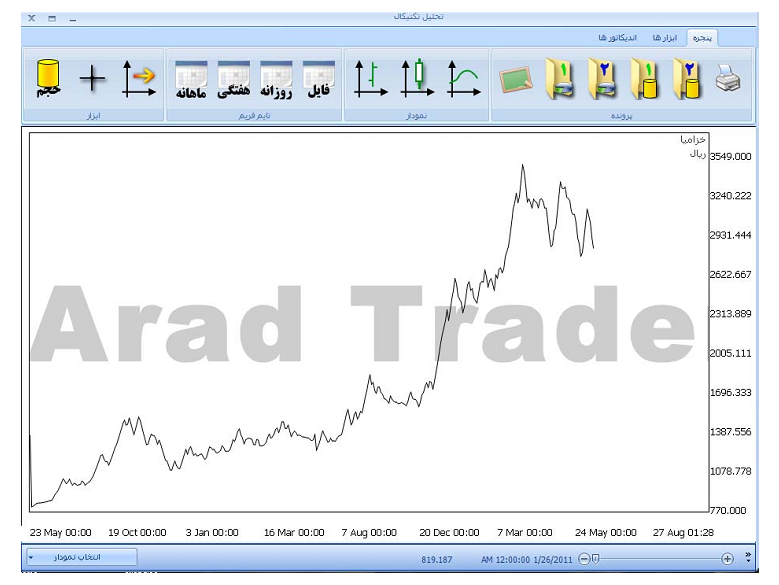

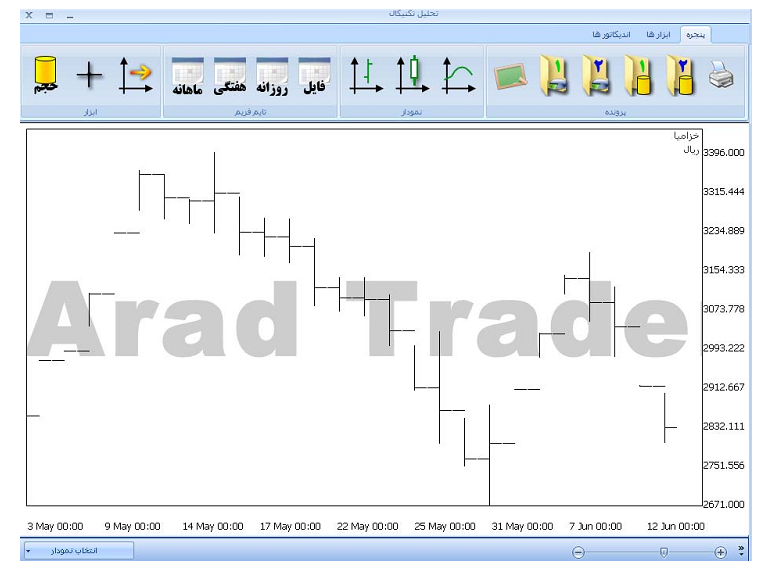

شکل زیر نماد وگردش است در نمودار روزانه که نزولی و صعودی شدن سهم را با استفاده از اندیکاتور آرون و موقعیت قرار گرفتن آن طبق خط 50 به خوبی مشخص شده است.

با استفاده از اندیکاتور آرون سه موقیعت معاملاتی را می توان در نظر گرفت :

1. هرزمانی که خطوط آرون بالا و آرون پایین بایکدیگر موازی باشند ، می تواند نشانه ای از این موضوع باشد که سهم در دورره تثبیت خودش به سر می برد و معامله گران باید منتظر باشند تا حجم معاملات و قیمت سهم افزایش پیدا کند و بعد موقعیت معاملاتی خودشان را تغییر دهند.

2. زمانی که آرون بالا ، آرون پایین را به سمت بالا قطع می کند ، سیگنال مبنی بر شروع یک روند صعودی می باشد. و عکس این قضیه هم وجود دارد . به این صورت که وقتی آرون پایین ، آرون بالا را به سمت بالا قطع کند می تواند سیگنالی مبنی بر شروع یک روند نزولی باشد.

3. در نظر گرفتن محدوده بین 0 تا 100 که آرون در آن نوسان می کند.

توشر با استفاده از آرون بالا و آرون پایین سیگنال های زیر را برای سهم در نظر گرفته است :

1. زمانی که آرون بالا بالای مزر 70 قرار می گیرد ، نشان از روند صعودی قوی دارد.

2. هرگاه آرون پایین در محدوده بالای مرز 70 قرار بگیرد ، روند نزولی قوی را بیان می کند.

3. وقتی که آرون بالا زیر مزر 50 قرار بگیرد ، هشداری مبنی بر اینکه روند صعودی ضعیف شده است ، به حساب می آید.

4. زمانی که آرون پایین زیر محدوده 50 قرار بگیرد ، سیگنالی مبنی بر اینکه روند نزولی ضعیف است ،محسوب می شود.

نحوه محاسبه اندیکاتور آرون

آرون بالا :

آرون پایین :

اسیلاتور آرون :

نتیجه گیری

آرون اندیکاتوری است که به معامله گر کمک می کند تا روند صعودی ، نزولی بازار را شناسایی کند . زمانی که روند بازار تغییر می کند ، معامله گران هم باید هم رویکرد معاملاتی خودشان را تغییر دهند . اندیکاتور آرون این امکان را برای معامله گران فراهم می کند که مسیر حرکت بازار را در چها رچوب زمانی مختلف در سهم به راحتی شناسایی کنند. پس در درجه نخست به کمک این اندیکاتور روند را در سهم شناسایی می کنیم.

منبع: وب سایت تحلیل ها www.tahlilha.com